朋友問,企業(yè)對公賬戶把錢轉賬借給個人,要交多少稅? 護航財稅來給您解答!

1、增值稅

企業(yè)將款項借給個人,收取利息的行為屬于增值稅的應稅范圍,即屬于金融服務中的貸款服務。

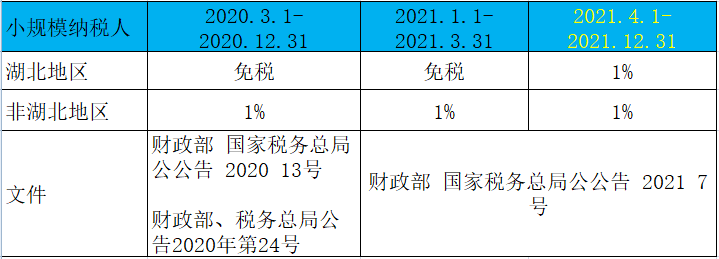

增值稅稅率為:一般納稅人按6%稅率繳納增值稅,小規(guī)模納稅人按3%征收率繳納增值稅(2022年暫減按1%征收)

政策依據:《財政部 國家稅務總局關于全面推開營業(yè)稅改征增值稅試點的通知》(財稅【2016】36號)附件1:《銷售服務、無形資產、不動產注釋》

2、城建稅及附加稅費

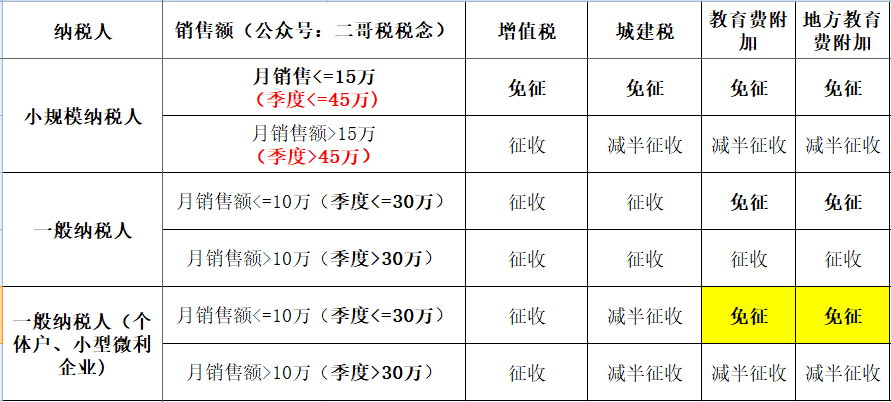

因為城市維護建設稅、教育費附加、地方教育費附加是以納稅人實際繳納的增值稅稅額為計稅依據,且在繳納增值稅時同時繳納,所以,企業(yè)將款項借給個人,取得利息收入繳納增值稅的,也會涉及到城市維護建設稅、教育費附加、地方教育費附加。

但是,隨著我國營商環(huán)境持續(xù)改善,國家頒布了系列減稅降費政策,比如:財政部 稅務總局公告2022年第 10 號,由省、自治區(qū)、直轄市人民政府根據本地區(qū)實際情況,以及宏觀調控需要確定,對增值稅小規(guī)模納稅人、小型微利企業(yè)和個體工商戶可以在50%的稅額幅度內減征資源稅、城市維護建設稅、房產稅、城鎮(zhèn)土地使用稅、印花稅(不含證券交易印花稅)、耕地占用稅和教育費附加、地方教育附加。

3、印花稅

印花稅具體以合同金額和合同類型乘以相應稅率征收。

但是注意,個人和企業(yè)間的借款合同不屬于印花稅的征稅范圍,不需要繳納印花稅。

4、個人所得稅

個人所得稅企業(yè)將款項借給企業(yè)以外的其他個人,無論是否收取利息,均不涉及個人所得稅;企業(yè)將款項借給個人股東、企業(yè)員工,在規(guī)定時間內歸還或用于本企業(yè)生產經營活動的,不涉及個人所得稅(若同時滿足納稅年度終了后既不歸還、又未用于企業(yè)生產經營兩個條件的,應當依照“利息、股息、紅利所得”、“工資、薪金所得”項目計征個人所得稅)。

政策依據1:財政部 國家稅務總局關于規(guī)范個人投資者個人所得稅征收管理的通知》(財稅【2003】158號)

政策依據2:《關于企業(yè)為個人購買房屋或其他財產征收個人所得稅問題的批復》(財稅【2008】83號)

5、企業(yè)所得稅

企業(yè)將款項借給個人,取得的利息收入屬于企業(yè)所得稅的征稅范疇。

企業(yè)所得稅規(guī)定的利息收入,是指企業(yè)將資金提供他人使用但不構成權益性投資,或者因他人占用本企業(yè)資金取得的收入,包括存款利息、貸款利息、債券利息、欠款利息等收入。利息收入的企業(yè)所得稅納稅義務發(fā)生時間應按照合同約定的債務人應付利息的日期確認。注意:在會計上,企業(yè)是根據權責發(fā)生制的原則確認利息收入的,與企業(yè)所得稅所確認的利息收入可能存在差異。

政策依據1:《中華人民共和國企業(yè)所得稅法》

政策依據2:《中華人民共和國企業(yè)所得稅法實施條例》

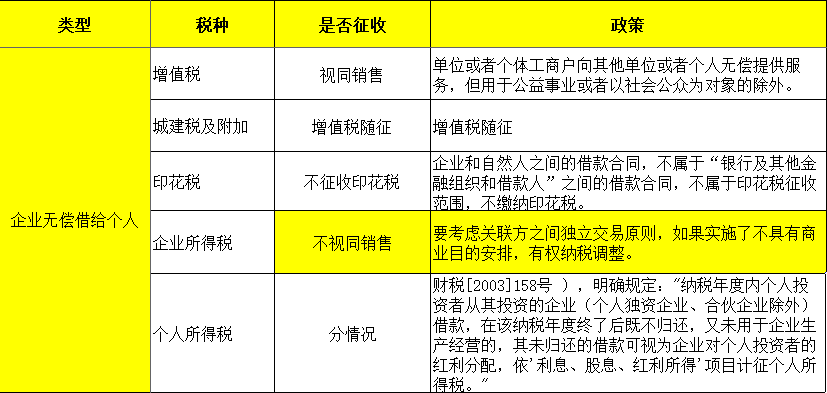

以上都是有償借款,假如企業(yè)無償借款給個人呢?

如圖:

*本站所有相關知識僅供大家參考、學習之用,部分來源于互聯(lián)網,其版權均歸原作者及網站所有,如無意侵犯您的權利,請與小編聯(lián)系,我們將會在第一時間核實,如情況屬實會在3個工作日內刪除;如您有優(yōu)秀作品,也歡迎聯(lián)系小編在我們網站投稿! 7*24小時免費熱線: 158-1868-5225

創(chuàng)業(yè)服務

滿足需求、解決困難;打造創(chuàng)業(yè)服務產業(yè)鏈!

品質保證

10年財稅經驗積累資深財稅團隊,專業(yè)會計團隊

多元產品

社保托管、稅務代辦財務規(guī)劃和咨詢等增值服務

安全保證

護航財稅造成錯報漏報,無條件賠償所有損失

信息保密

所有客戶資料嚴格保密,保護客戶隱私免遭外泄